Cách Tính Thuế Thu Nhập Doanh Nghiệp (TNDN)

Thuế thu nhập doanh nghiệp (TNDN) không chỉ ảnh hưởng đến doanh nghiệp mà còn đóng góp quan trọng vào nguồn thu ngân sách quốc gia. Trong bài viết này Gia Đình Kế Toán sẽ tổng hợp kiến thức về thuế thu nhập doanh nghiệp: Khái niệm, đối tượng nộp, cách tính thuế thu nhập doanh nghiệp chi tiết để các bạn hình dung rõ hơn về loại thuế quan trọng này

I. Thuế thu nhập doanh nghiệp là gì?

Khái niệm thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp (TNDN) là một loại thuế trực thu, áp dụng đối với lợi nhuận thu được từ hoạt động kinh doanh của các doanh nghiệp. Thuế này được tính trên tổng thu nhập ròng trong một kỳ kế toán sau khi đã trừ đi các khoản chi phí hợp lệ, khoản lỗ được chuyển từ năm trước (nếu có) và các khoản miễn, giảm thuế theo quy định của pháp luật.

Kỳ tính thuế thu nhập doanh nghiệp là gì?

Kỳ tính thuế thu nhập doanh nghiệp (TNDN) có thể dựa vào năm dương lịch hoặc năm tài chính:

- Năm dương lịch kéo dài từ ngày 01/01 đến 31/12 mỗi năm.

- Năm tài chính là khoảng thời gian 12 tháng, thường bắt đầu từ ngày đầu tiên của một quý trong năm.

Trường hợp doanh nghiệp mới thành lập hoặc các doanh nghiệp trong năm cuối cùng trước khi thay đổi loại hình, sở hữu, hoặc trước khi sáp nhập, chia, tách, hợp nhất, phá sản, giải thể có kỳ tính thuế ngắn hơn 3 tháng thì sẽ được gộp chung với kỳ tính thuế của năm tiếp theo, tạo thành một kỳ tính thuế không quá 15 tháng.

➤ Kỳ tính thuế TNDN cho doanh nghiệp nước ngoài

Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam tính thuế TNDN dựa trên mỗi khoản thu nhập chịu thuế phát sinh tại Việt Nam không liên quan đến hoạt động thường xuyên của doanh nghiệp.

➤ Thời hạn nộp thuế TNDN

Thời hạn nộp tờ khai quyết toán thuế TNDN là ngày cuối cùng của tháng thứ 3 sau khi kết thúc năm dương lịch hoặc năm tài chính. Nếu thời hạn này rơi vào ngày nghỉ lễ, nó sẽ được dời sang ngày làm việc tiếp theo.

Thời hạn nộp tiền thuế TNDN cũng là thời hạn nộp tờ khai. Đối với thuế TNDN tạm tính, doanh nghiệp cần nộp ít nhất 75% số thuế phát sinh, với hạn chót là cùng thời điểm nộp báo cáo thuế quý 3 của năm đó.

Tham khảo: KHÓA HỌC KẾ TOÁN THUẾ - Học ở đầu tốt?

Phân biệt thuế TNDN tạm nộp, thuế TNDN sau khi quyết toán và thuế TNDN hoãn lại

Thuế TNDN sau khi quyết toán | Thuế TNDN hoãn lại | ||

| Định nghĩa | Đây là khoản thuế mà doanh nghiệp ước tính và nộp trước dựa trên lợi nhuận ước tính của họ trong một kỳ nhất định (thường là quý). Khoản thuế này được tính toán dựa trên kết quả kinh doanh thực tế của từng quý và được nộp vào các kỳ tạm nộp (ví dụ: quý I, II, III). | Đây là khoản thuế cuối cùng mà doanh nghiệp phải nộp dựa trên tổng lợi nhuận thuần của họ trong cả năm tài chính. Khoản thuế này được tính toán sau khi kết thúc năm tài chính, dựa trên báo cáo tài chính đã được kiểm toán. | Thuế thu nhập doanh nghiệp hoãn lại là một loại thuế không phải nộp ngay mà phát sinh do sự khác biệt giữa lợi nhuận kế toán và lợi nhuận thuế trong kỳ kế toán. Sự khác biệt này có thể xuất hiện do các quy định về khấu hao, trích lập dự phòng, hoặc do việc công nhận doanh thu và chi phí theo các phương pháp khác nhau giữa kế toán và thuế. |

| Mục đích | Mục đích của việc nộp thuế tạm tính là để cân đối dòng tiền cho ngân sách nhà nước và giúp doanh nghiệp phân bổ gánh nặng thuế đều hơn trong suốt năm tài chính. | Thuế TNDN cả năm nhằm mục đích tính toán chính xác số thuế mà doanh nghiệp cần phải nộp dựa trên hoạt động kinh doanh thực tế trong cả năm. | Mục đích của thuế hoãn lại là để phản ánh chính xác hơn gánh nặng thuế thực tế phải nộp trong tương lai, dựa trên kết quả hoạt động kinh doanh hiện tại. |

| Cách tính | Thuế TNDN tạm nộp thường được tính dựa trên tỷ lệ phần trăm nhất định của doanh thu hoặc lợi nhuận ước tính mà doanh nghiệp dự báo sẽ đạt được. | Thuế này được tính dựa trên tổng lợi nhuận thuần của doanh nghiệp sau khi đã trừ đi các khoản được miễn giảm và các khoản lỗ được luân chuyển từ các năm trước (nếu có). | Thuế hoãn lại được tính toán dựa trên các tạm tính và sẽ được điều chỉnh trong các kỳ kế toán tiếp theo khi các khác biệt tạm thời giữa lợi nhuận kế toán và thuế được giải quyết. |

Về cơ bản thì:

Thuế TNDN tạm nộp giống như một khoản ứng trước và được điều chỉnh khi doanh nghiệp tiến hành quyết toán thuế vào cuối năm. Nếu số thuế tạm nộp nhiều hơn số thuế phải nộp thực tế của cả năm, doanh nghiệp sẽ được hoàn thuế hoặc có thể lấy số dư đó chuyển sang năm sau. Ngược lại, nếu số thuế tạm nộp ít hơn, doanh nghiệp sẽ phải nộp thêm.

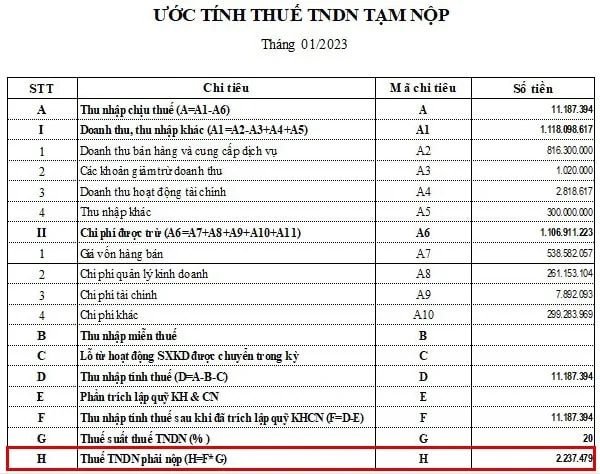

Ví dụ cách tính thuế thu nhập doanh nghiệp tạm nộp

Thuế hoãn lại không phải là khoản tiền phải nộp ngay mà là một khoản dự phòng trên báo cáo tài chính, phản ánh thuế có thể phải nộp hoặc được hoàn trả trong tương lai do sự chênh lệch giữa kế toán và thuế.

Xem thêm: Đối tượng nộp thuế thu nhập doanh nghiệp

II. Cách tính thuế thu nhập doanh nghiệp - Hướng dẫn chi tiết

Theo quy định được nêu tại Điều 11 của Văn bản hợp nhất số 14/VBHN-VPQH về Luật Thuế TNDN, được công bố ngày 15 tháng 7 năm 2020, cách xác định số thuế thu nhập doanh nghiệp phải nộp cho mỗi kỳ tính thuế được thực hiện như sau:

“Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế được tính bằng thu nhập tính thuế nhân với thuế suất; trường hợp doanh nghiệp đã nộp thuế thu nhập ở ngoài Việt Nam thì được trừ số thuế thu nhập đã nộp nhưng tối đa không quá số thuế thu nhập doanh nghiệp phải nộp theo quy định của Luật này”.

Cách tính thuế thu nhập doanh nghiệp

Công thức tính thuế TNDN là:

THUẾ TNDN = THU NHẬP TÍNH THUẾ TRONG KỲ x THUẾ SUẤT

Dưới đây Gia Đình Kế Toán sẽ hướng dẫn cách xác định từng đối tượng có trong công thức:

Xem bài viết: Phương pháp và căn cứ tính thuế thuế thu nhập doanh nghiệp

1. Cách xác định thu nhập tính thuế TNDN

Công thức tính thu nhập tính thuế TNDN như sau:

Thu nhập tính thuế = (Doanh thu + các khoản thu nhập khác) - (Chi phí sản xuất, kinh doanh + thu nhập được miễn thuế + các khoản lỗ được kết chuyển từ năm trước)

Dựa theo công thức, dưới đây là các bước để xác định thu nhập tính thuế TNDN:

- Tính tổng thu nhập: Tổng hợp tất cả các nguồn thu nhập từ hoạt động kinh doanh của doanh nghiệp, bao gồm doanh thu từ bán hàng và cung cấp dịch vụ, lợi nhuận từ các hoạt động đầu tư, và các nguồn thu nhập khác.

Xem thêm: 15 trường hợp xác định doanh thu để tính thu nhập chịu thuế

- Trừ đi các khoản chi phí hợp lệ: Trừ đi tất cả các chi phí được phép trừ theo quy định của luật thuế

Xem thêm: Các khoản thu nhập được miễn thuế TNDN

- Điều chỉnh các khoản thu nhập không chịu thuế và chi phí không được trừ: Cần phải loại bỏ các khoản thu nhập không chịu thuế và thêm vào các chi phí không được trừ khi tính thuế

Xem thêm: Các khoản chi phí không được trừ khi tính thuế TNDN

- Tính toán các khoản lỗ được chuyển từ các năm trước: Nếu doanh nghiệp có khoản lỗ từ các năm trước chưa được khấu trừ hết, số lỗ này có thể được chuyển sang năm tài chính hiện tại để trừ vào thu nhập, theo quy định về thời hạn chuyển lỗ.

- Áp dụng các ưu đãi thuế: Kiểm tra xem doanh nghiệp có đủ điều kiện hưởng các ưu đãi thuế đặc biệt không

Xem thêm: Ưu đãi thuế thu nhập doanh nghiệp

- Tính toán thuế suất áp dụng: Áp dụng thuế suất phù hợp đối với thu nhập tính thuế đã được xác định.

2. Cách xác định thuế suất khi tính thuế TNDN

Thuế suất thu nhập doanh nghiệp (TNDN) là tỷ lệ phần trăm được tính trên thu nhập tính thuế để xác định số thuế mà doanh nghiệp phải nộp. Hiện tại, theo quy định của Luật Thuế TNDN, thuế suất cơ bản là 20%.

Các thuế suất ưu đãi bao gồm 10% cho các doanh nghiệp vừa và nhỏ, 17% cho các doanh nghiệp trong ngành có lợi ích quốc gia đặc biệt, và 10% cho các doanh nghiệp đặt trong các khu vực ưu tiên như khu công nghiệp, khu công nghệ cao, và khu phát triển đô thị mới.

Theo Điều 10 của Văn bản hợp nhất số 14/VBHN-VPQH về Luật Thuế TNDN, thuế suất chung cho năm 2023 được duy trì ở mức 20%. Đối với các hoạt động tìm kiếm, thăm dò, khai thác dầu khí và các tài nguyên quý hiếm khác tại Việt Nam, thuế suất có thể dao động từ 32% đến 50% tùy theo từng dự án và cơ sở kinh doanh.

Các điều khoản ưu đãi thuế suất được quy định chi tiết tại Điều 13, các quy định về miễn giảm thuế được trình bày trong Điều 14, và các loại giảm thuế khác được liệt kê tại Điều 15 của cùng văn bản hợp nhất.

Xem cách tính thuế thu nhập doanh nghiệp chi tiết hơn tại:

- Cách tính thuế TNDN đối với thu nhập từ chuyển nhượng bất động sản

- Cách tính thuế TNDN đối với chuyển nhượng vốn

Trên đây Gia Đình Kế Toán đã hướng dẫn chi tiết cách tính thuế thu nhập doanh nghiệp, mong rằng những thông tin trong bài viết hữu ích với bạn đọc. Ngoài ra về chủ đề thuế TNDN bạn có thể tham khảo thêm các bài viết liên quan: