Cách Hạch Toán Thuế Tiêu Thụ Đặc Biệt

Thuế tiêu thụ đặc biệt là một loại thuế khá quen thuộc mà có lẽ nhiều người đã biết và đã từng đóng loại thuế này. Tuy nhiên, bên cạnh đó đây vẫn còn là một khái niệm xa lạ với nhiều người.

Thuế tiêu thụ đặc biệt là gì? Cách hạch toán thuế tiêu thụ đặc biệt ra sao? Hãy cùng Gia Đình Kế Toán theo dõi bài viết dưới đây nhé.

»»» Tham khảo: TOP 10 Khóa Học Kế Toán Ở Đâu Tốt Nhất Hiện Nay

1. Thuế Tiêu Thụ Đặc Biệt Là Gì?

Thuế tiêu thụ đặc biệt được hiểu là một loại thuế gián thu, đánh vào một số hàng hóa, dịch vụ nhất định, mang tính chất xa xỉ nhằm điều tiết việc sản xuất, nhập khẩu, tiêu dùng trong xã hội. Bên cạnh đó, còn giúp điều tiết mạnh thu nhập của người tiêu dùng và góp phần tăng cường quản lý sản xuất kinh doanh đối với hàng hóa, dịch vụ chịu thuế và tăng thu cho ngân sách nhà nước.

Thuế tiêu thụ đặc biệt do các cơ sở trực tiếp sản xuất ra hàng hóa, dịch vụ đó nộp nhưng tuy nhiên người tiêu dùng sẽ là người chịu thuế vì thuế này được cộng vào giá bán hàng hóa, dịch vụ.

Tài khoản thuế tiêu thụ đặc biệt

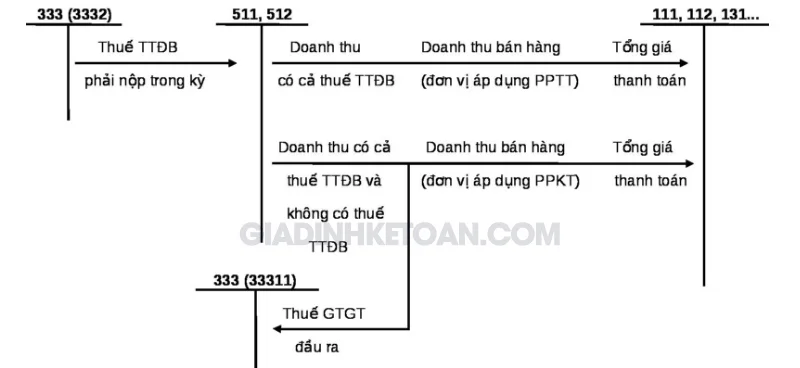

Đối với các đối tượng hàng hóa chịu thuế tiêu thụ đặc biệt thì kế toán sẽ dựa vào hóa đơn mua hàng nhập khẩu và thông báo đóng thuế của cơ quan có thẩm quyền, sau đó xác định số thuế tiêu thụ đặc biệt phải nộp của hàng nhập khẩu rồi ghi vào các tài khoản sau:

Nợ các TK 152, 156, 611, 211,...

Có TK 3332 - Thuế tiêu thụ đặc biệt.

Xem thêm: Đối tượng chịu thuế tiêu thụ đặc biệt

2. So Sánh Thuế Giá Trị Gia Tăng Và Thuế Tiêu Thụ Đặc Biệt

| Mục đích | Phạm vi áp dụng | Đối tượng nộp thuế | Căn cứ tính thuế | |

| Thuế tiêu thụ đặc biệt (TTĐB) | Giúp điều tiết thu nhập của người tiêu dùng, tăng cường quản lý sản xuất kinh doanh đối với nhiều loại hàng hóa và dịch vụ chịu thuế cùng với góp phần tăng thu cho ngân sách nhà nước | Phổ biến trong phạm vi hẹp, chỉ đánh thuế với một số loại hàng hóa nhất định, chỉ yếu là hàng xa xỉ hoặc có ảnh hưởng đến sức khỏe, không được khuyến khích sử dụng chẳng hạn như bia, rượu, thuốc lá,... | Là các cá nhân, tổ chức sản xuất hoặc nhập khẩu hàng hóa hoặc kinh doanh loại dịch vụ thuộc đối tượng chịu thuế | Dựa trên 2 tiêu chí: giá tính thuế là giá đưa ra thị trường chưa tính thuế TTĐB và GTGT, gồm có các khoản thu thêm, được thu (nếu có) mà các cơ sở kinh doanh được hưởng, thuế suất dựa trên các loại hàng hóa và dịch vụ kinh doanh nhất định |

| Thuế giá trị gia tăng (GTGT) | Giúp thúc đẩy phát triển sản xuất và mở rộng lưu thông, phân phối hàng hóa | Phổ biến trong phạm vi rộng, thường phát sinh trong quá trình sản xuất, lưu thông và tiêu thụ | Là các cá nhân, tổ chức sản xuất hàng hóa hoặc kinh doanh dịch vụ | Dựa trên 2 tiêu chí là: giá tính thuế là giá bán hàng hóa và dịch vụ nhưng chưa tính thuế GTGT, thuế suất phụ thuộc vào từng danh mục hàng hóa nhất định |

3. Nguyên Tắc Hạch Toán Thuế Tiêu Thụ Đặc Biệt

- Trong trường hợp đã nộp thuế tiêu thụ đặc biệt (TTĐB) khi nhập khẩu hàng hóa, dịch vụ, nếu được hoàn thì ghi giảm giá vốn hàng bán (nếu xuất hàng để buôn bán) hoặc giảm giá trị hàng hóa (nếu xuất trả lại cho mượn, cho vay,...)

- Trong trường hợp đã nộp thuế TTĐB khi nhập khẩu tài sản cố định, nếu được hoàn thì ghi giảm nguyên giá tài sản cố định (nếu xuất trả lại) hoặc là giảm các chi phí khác (nếu bán tài sản cố định).

- Trong trường hợp đã nộp thuế TTĐB khi nhập khẩu hàng hóa, tài sản cố định mà đơn vị không có quyền sở hữu thì khi được hoàn sẽ ghi giảm khoản phải thu khác.

- Trường hợp đã nộp thuế TTĐB khi bán hàng hóa, cung cấp dịch vụ nhưng sau đó được hoàn, được giảm thì kế toán sẽ ghi nhận vào một khoản thu nhập khác.

Xem thêm: Cách tính thuế tiêu thụ đặc biệt

4. Cách Hạch Toán Thuế Tiêu Thụ Đặc Biệt Chi Tiết

#Hướng dẫn hạch toán thuế tiêu thụ đặc biệt trên MISA

- Bước 1: Khai báo hàng hóa, dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt trên phần mềm MISA SME.NET 2022.10.11

+ Trong danh mục Vật tư hàng hóa, nhấn Thêm

+ Khai báo các thông tin cần thiết của hàng hóa, dịch vụ. Chọn nhóm HHDV tương ứng với mặt hàng khai báo tại mục nhóm HHDV chịu thuế TTĐB.

+ Cuối cùng nhấn Cất

Tham khảo: Nên Học Kế Toán Online Hay Offline? Học Ở Đâu Tốt?

- Bước 2: Bán hàng hóa, dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt

+ Chọn chứng từ bán hàng trong phân hệ bán hàng

+ Bấm chọn Bán hàng hóa, dịch vụ trong nước

+ Tích vào chỗ Lập kèm hóa đơn

+ Sau đó khai báo các thông tin liên quan đến chứng từ bán hàng (Tab hóa đơn: khai báo thông tin liên quan tới hóa đơn, tab Hàng tiền: khai báo thông tin hàng hóa, dịch vụ thuộc đối tượng chịu thuế TTĐB)

+ Nhấn Cất

- Bước 3: Lập tờ khai thuế tiêu thụ đặc biệt

+ Trong phân hệ 1, nhấn chọn tờ khai thuế tiêu thụ đặc biệt (01/TTĐB)

+ Thiết lập kỳ tính thuế, nhấn chọn Đồng ý

+ Tại tab PL 01-1/TTĐB/TT195: xác định và khai báo các thông tin liên quan tới số thuế TTĐB được khấu trừ (nếu có) vào các nội dung tương ứng

+ Tại tab PL-BKBR/TTĐB: chương trình này sẽ tự động lấy lên các hóa đơn hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt đã bán ra

+ Tại tờ khai, chương trình tự động tổng hợp các thông tin tại tab trên để xác định số thuế tiêu thụ đặc biệt phải nộp trong kỳ

+ Nhấn Cất

Lập tờ khai thuế tiêu thụ đặc biệt bổ sung

+ Trong phân hệ Thuế, nhấn chọn tờ khai thuế tiêu thụ đặc biệt

+ Thiết lập kỳ tính thuế

+ Nhấn chọn đồng ý

+ Trong tab tờ khai nhập các giá trị kê khai

+ Nhấn chọn tổng hợp KHBS

+ Nhấn Cất

- Bước 4: Hạch toán thuế TTĐB phải nộp

Sau khi đã xác định được số thuế phải nộp, kế toán thực hiện các bước sau:

+ Trong phân hệ tổng hợp ấn chọn chứng từ nghiệp vụ khác

+ Hạch toán số thuế TTĐB trong kỳ phải nộp

+ Nhấn Cất

- Bước 5: Nộp thuế tiêu thụ đặc biệt

Có hai cách nộp bằng tiền mặt và nộp bằng tiền gửi ngân hàng.

Xem thêm:

- Hạch Toán Chênh Lệch Tỷ Giá Theo Thông Tư 200

- Hạch Toán Tiền Lương Và Các Khoản Trích Theo Lương

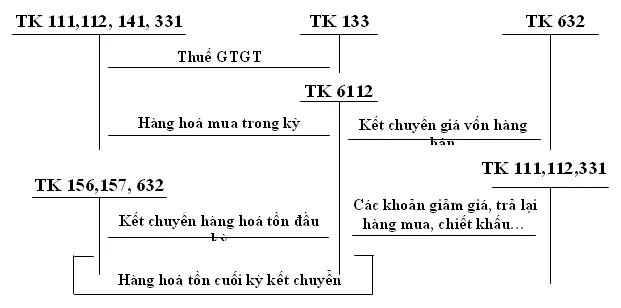

- Hạch Toán Mua Hàng Theo Thông tư 200

- Cách Hạch Toán Tài Khoản 131 Theo Thông Tư 200

- Cách Hạch Toán Chi Phí Trả Trước

5. Một Số Bài Tập Hạch Toán Thuế Tiêu Thụ Đặc Biệt Có Đáp Án

Trong tháng 4 năm 2018 vừa qua, công ty kế toán Ngọc Châu đã phát sinh các nghiệp vụ như sau:

- Nhập khẩu 405 chai rượu 38 độ, giá mua tại cửa hàng nhập khẩu là 20 độ/ chai, chi phí vận chuyển và bảo hiểm quốc tế hết tổng cộng 300 đô la mỹ. Hàng chưa về tới công ty mà vẫn đang ở kho tại cảng.

- Xuất khẩu toàn bộ số rượu nhập khẩu trên để sản xuất và thu về 60000 chai rượu 30 độ. Trong quá trình sản xuất đã phát sinh thêm kha khá các chi phí khác, tổng chi phí để sản xuất ra một chai rượu 30 độ lên tới 56000 đ.

Cho biết thuế suất thuế nhập khẩu của loại rượu 38 độ là 65%, thuế suất thuế tiêu thụ đặc biệt của rượu 38 độ là 65%, rượu 30 độ là 30%. Thuế GTGT của tất cả các mặt hàng đều là 10%, thuế suất GTGT hoa hồng phí là 10%, GTGT của hàng nhập khẩu là 10% và xuất khẩu là 0%. Tỉ giá là 1 đô = 21000 đ.

Yêu cầu: Tính các khoản thuế phải nộp bao gồm thuế GTGT, thuế xuất nhập khẩu, thuế tiêu thụ đặc biệt,... Định khoản và lập các tờ khai thuế tiêu thụ đặc biệt.

Bài giải:

- Nghiệp vụ 1:

+ Thuế nhập khẩu là: ((số lượng x đơn giá) + bảo hiểm và chi phí vận chuyển) x thuế suất

= ((405 x (20$ x 21000)) + (300$ x 21000) x 65%= 114660000

+ Thuế tiêu thụ đặc biệt của hàng nhập khẩu là: (((số lượng hàng NK x giá tính thuế NK) + các chi phí liên quan) + thuế NK) x thuế TTĐB

= ((405 x (20$ x 21000)) + (300$ x 21000) + 114660000) x 65%

= 189189000

+ Thuế GTGT hàng nhập khẩu: (((405 x (20$ x 21000) + (300x21000) + 114660000 + 189189000) x 10% = 48024900

+ Hạch toán tiền thuế NK, TTĐB và giá trị hàng:

Nợ TK 151 = 176400000 + 114660000 + 189189000 = 480249000

Có TK 3333 = 114660000 (thuế NK)

Có TK 3332 = 189189000 (Thuế TTĐB)

Có TK 111,112= 176400000

+ Hạch toán thuế GTGT hàng NK được khấu trừ

Nợ TK 1331=48024900

Có TK 33312=48024900

+ Khi nộp tiền thuế NK, GTGT, TTĐB

Nợ TK 33312 = 48024900

Nợ TK 3333=114660000

Nợ TK 3332=189189000

Có TK: 111, 112=480249000+ 114660000+189189000

+ Khi hàng hóa về đến kho công ty, hạch toán như sau:

Nợ TK 156 = 480249000

Có TK 151=480249000

+ Nếu phát sinh thêm chi phí vận chuyển thì hạch toán như sau:

Nợ TK 156

Nợ TK 1331

Có TK 112, 111, 331

- Nghiệp vụ 2:

+ Khi XK để sản xuất

Nợ TK 154: 480249000

Có TK 156: 480249000

+ Khi nhập khi thành phẩm (tổng hợp tất cả các chi phí)

Nợ TK 155= (56000 x 60000) = 3360000000

Có TK 154= 3360000000

Trên đây là tất cả các thông tin về hạch toán thuế tiêu thụ mà chúng tôi muốn cung cấp đến các bạn. Cảm ơn các bạn đã theo dõi bài viết và hy vọng bài viết có ích cho học tập và công việc của các bạn.