Phương Pháp Và Căn Cứ Tính Thuế Thu Nhập Doanh Nghiệp (TNDN)

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế được quan tâm hàng đầu trong các doanh nghiệp hiện nay. Đây là loại thuế liên quan trực tiếp đến mức thuế suất, số tiền mà doanh nghiệp phải nộp. Vậy phương pháp và căn cứ tính thuế TNDN như thế nào? Kế Toán Thuế Doanh Nghiệp mời bạn tìm hiểu bài viết dưới đây.

Có thể bạn quan tâm: Học Kế Toán Thuế Ở Đâu Tốt

I. Phương pháp tính thuế

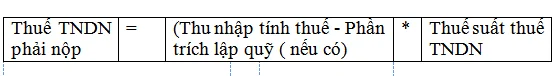

1. Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế bằng thu nhập tính thuế nhân với thuế suất

- Thuế thu nhập doanh nghiệp phải nộp xác định theo công thức sau:

2. Kỳ tính thuế dược xác định theo năm dương lịch. Trường hợp doanh nghiệp áp dung năm tài chính khác với năm dương lịch thì kỳ tính thuế xác định theo năm tài chính áp dụng. Kỳ tính thuế đầu tiên đối với doanh nghiệp mới thành lập và tính thuế cuối cùng đối với doanh nghiệp chuyển dổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữ, sáp nhập, chia, tách, giải thể, phá sản được xác định phù hợp với kỳ kế toán theo quy định của pháp luật về kế toán.

Trường hợp doanh nghiệp đã nộp thuế thu nhập doanh nghiệp hoặc loại thuế tương tự thuế thu nhập doanh nghiệp ở ngoài Việt Nam thì doanh nghiệp được trừ số thuế thu nhập doanh nghiệp đã nộp trong kỳ theo quy định của Luật Thuế thu nhập doanh nghiệp.

3. Trường hợp kỳ tính thuế năm đầu tiên của doanh nghiệp mới thành lập kể từ khi được Cấp giấy chứng nhận đăng ký doanh nghiệp hoặc Giấy chứng nhận đầu tư và kỳ tính thuế năm cuối cùng đối với doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, hợp nhất , chia tách, giải thể, phá sản có thời gian ngắn hơn 03 tháng thì được cộng với kỳ tính thuế năm trước đó tiếp theo ( đối với doanh nghiệp mới thành lập) hoặc kỳ tính thuế năm trước đó (đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản) để hình thành một kỳ tính thuế thu nhập doanh nghiệp . Kỳ tính thuế thu nhập doanh nghiệp năm đầu tiên hoặc kỳ tính thuế thu nhập doanh nghiệp năm cuối cùng không vượt quá 15 tháng. hoc ke toan thuc hanh

4. Trường hợp doanh nghiệp thực hiện chuyển đổi kỳ tính thuế thu nhập doanh nghiệp ( bao gồm cả chuyển đổi kỳ tính thuế từ năm dương lịch sang năm tài chính hoặc ngược lại ) thì kỳ tính thuế thu nhập doanh nghiệp của năm chuyển đổi không vượt quá 12 tháng. Doanh nghiệp đnag trong thời gian được hưởng lương ưu đãi thuế thu nhập doanh nghiệp ma có thực hiện chuyển đổi kỳ tính thuế hoặc nộp thuế và hưởng ưu đãi thuê sang năm tiếp theo.

Ví dụ 1: Doanh nghiệp A kỳ tính thuế thu nhập doanh nghiệp năm 2013 áp dụng theo năm dương lịch , đầu năm 2014 lựa chọn chuyển đổi sang năm tài chính từ ngày 01/04 năm này sang 31/03 năm sau, thì kỳ tính thuế thu nhập doanh nghiệp sang năm chuyển đổi ( năm chuyển đổi 2014) được tính từ ngày 01/01/2014 đến hết ngày 31/03/2014 ( 3 tháng), ký tính thuế thu nhập doanh nghiệp năm tiếp theo ( năm tài chính 2014) được tính từ ngày 01/04/2014 đến hết ngày 31/5/2015

5. Đối với sự nghiệp, tổ chức khác không phải là doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam, doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp có hoạt động kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế thu nhập doanh nghiệp mà các đơn vị này xác định được doanh thu nhưng không xác định được chi phí, thu nhập của hoạt động kinh doanh thì kê khai nộp thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, cụ thể như sau:

+ Đối với dịch vụ ( bao gồm cả lãi tiền gửi , lãi tiền cho vay ):5%

Riêng hoạt động giáo dục, y tế, biểu diễn nghệ thuật: 2%.

+ Đối với kinh doanh hàng hóa :1%

+ Đối với hoạt động :2%

Ví dụ 2: Đơn vị sự nghiệp A có phát sinh hoạt động cho thuê nhà, doanh thu cho thuế một năm la 100 triệu đồng, đơn vị không xác định được chi phí , thu nhập của hoạt động cho thuê nhà nêu trên do vậy đơn vị lựa chọn kê khai thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ như sau:

Số thuế TNDN phải nộp = 100.000.000 đồng * 5% =5.000.000 đồng .

6. Doanh nghiệp có daonh thu, chi phí và thu nhập khác bằng ngoại tệ thì phải quy đổi ra đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ ra đồng Việt Nam công bó tại thời điểm phát sinh doanh thu, chi hí, thu nhập khác bằng ngoại tệ, trừ trường hợp pháp luật có quy định khác. Đối với loiaj ngoại tệ có tỷ giá hối đoái với đồng Việt Nam

II. Xác định thu nhập tính thuế

Để xác định thu nhập tính thuế phụ thuộc vào thu nhập chịu thuế, thu nhập miễn thuế và các khoản lỗ được kết chuyển theo quy định

1. Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước theo quy định

Thu nhập tính thuế được xác định theo công thức sau:

| Thu nhập tính thuế | = | Thu nhập chịu thuế | - | Thu nhập miễn thuế + Các khoản lỗ được kết chuyển theoquy định |

2. Thu nhập chịu thuế

Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh, dịch vụ và thu nhập khác cách làm báo cáo tài chính nội bộ

Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

| Thu nhập chịu thuế | = | Doanh thu –chi phí được trừ | + | Các khoản thu nhập khác |

Thu nhập từ hoạt động sản xuất kinh doanh hàng hóa, dịch vụ bằng doanh thu của hoạt động sản xuất kinh doanh hàng hóa, dịch vụ trừ đi chi phí được trừ củ hoạt động sản xuất kinh doanh hàng hóa đó. Doanh nghiệp có nhiều hoạt động sản xuất kinh doanh áp dung nhiều mức thuế suất khác nhau thì doanh nghiệp phải tính riêng thu nhập của từng hoạt động nhân với thuế suất tương ứng. học kế toán thực tế

Thu nhập từ hoạt động chuyển nhượng bất động sản , chuyển nhượng dự án đầu tư, chuyển nhương quyền tham gia dự án đầu tư , chuyển nhượng quyền thăm dò, khai thác khoáng sản theo quy đinh cuả pháp luật phải hoạch toán riêng để kê khai nộp thuế thu nhập doanh nghiệp với mức thuế suất 20% , không được hưởng ưu đãi thuế TNDN ( trừ phần doanh nghiệp thực hiên the dự án đầu tư kinh doanh nhà ở xã hội để bán, cho thuê, cho thuê mua được áp dụng thuế suất thuế TNDN 10% theo quy định tại luật thuế TNDN

Doanh nghiệp trong kỳ tính thuế có các hoạt đông chuyển nhượng bất đọng sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư ( trừ dự án thăm dò, khai thác khoáng sản) nếu bị lỗ thì số lỗ này được bù trừ với lãi của hoạt đông sản xuất kinh doanh ( bao gồm cả thu nhập khác)

Đối với số lỗ của hoạt động bất đọng sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư ( trừ dự án thăm dò, khai thác khoáng sản ) của các năm 2013 trở về trước, còn thời hạn lỗ của doanh nghiệp phải chuyển vào phần thu nhập của hoạt đọng chuyển nhượng bất đọng sản, chuyển nhượng dự án đầu tư, nếu không hết thì được chuyển lỗ vào thu nhập của hoạt động sản xuất kinh doanh ( bao gồm cả thu nhập khác từ năm 2014 trở đi) học kế toán ở đâu tốt nhất

Trường hợp doanh nghiệp làm thủ tục giải thể doanh nghiệp, sau khi có quyết đinh giải thể nếu có chuyển nhượng bất động sản là tài sản cố định của doanh nghiệp thì thu nhập lãi được chuyển nhượng bất đông sản nếu có được bù trừ với lỗ từ hoạt động sản xuất kinh doanh ( bao gồm cả số lỗ của năm trước được chuyển sang theo quy định) vào kỳ tính thuế phát sinh hoạt động chuyển nhượng bất động sản.

3. Doanh thu để tính thu nhập chịu thuế được xác định như sau :

Doanh thu để tính thu nhập chịu thuế là toàn bộ tiền bán hàng hóa, tiền gia công, tiền cung cấp dịch vụ bao gồm cả các khoản trợ giá, phụ thu, phụ trội ma doanh nghiệp được hưởng không phân biệt la đã thu tiền hay chưa thu tiền.

a. Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ. Hóa đơn giá trị gia tăng bao gồm các chỉ tiêu sau:

- Giá bán: 100.000 đồng

- Thuế GTGT:10.000 đồng

- Giá thanh toán: 110.000 đồng các loại hình xuất nhập khẩu

Doanh thu để tính thu nhập chiu thuế là 100.000 đồng

b. Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp trên giá trị gia tăng là doanh thu bao gồm cả thuế giá trị gia tăng

Tham khảo ví dụ đưa ra của gia đình kế toán

Doanh nghiệp B là đối tượng nộp thuế giá trị gia tăng theo phương pháp trực tiếp giá trị gia tăng. Hóa đơn bán hàng chỉ ghi giá bán là 110.000 đồng ( giá đã có thuế GTGT)

Doanh thu để tính thu nhập chịu thuế là 110.000 đồng

c. Trường hợp doanh nghiệp có hoạt động kinh doanh dịch vụ mà khách hàng trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được phân bổ cho số năm trả tiên trước hoặc được xác định theo doanh thu trả tiền một lần. Trường hợp doanh nghiệp đang trong thời gian hưởng ưu đãi thuế việc xác định thuế được ưu đãi phải căm cứ vào số thuế thu nhập doanh nghiệp phải nộp của số năm thu tiền trước chia cho số năm thu tiền trước. Học kế toán ở đâu tốt tphcm

Bài viết trên hướng dẫn bạn cach tính thuế TNDN, bạn có thể tham khảo thêm bài viết về phương pháp nhập trước xuất trước

Nguồn bài viết: Kế toán Lê Ánh

Mong bài viết của gia đình kế toán sẽ có ích cho bạn đọc!

>>> Bài viết tham khảo: Cảnh báo lừa đảo ở các trung tâm kế toán thực hành

2 Bình luận

Xem thêm: Phương pháp tính thuế thu nhập doanh nghiệp mới nhất

Bài viết xem thêm: Phương pháp và căn cứ tính thuế Thuế Thu Nhập Doanh Nghiệp 2018