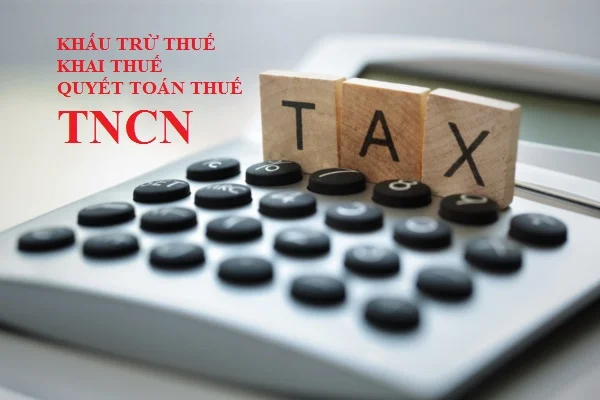

Khấu trừ thuế, khai thuế, quyết toán thuế TNCN

Hiểu rõ về khấu trừ thuế TNCN, khai thuế và quyết toán thuế thu nhập cá nhân qua bài viết giới thiệu dưới đây

>> Xem thêm: Phương pháp tính thuế thu nhập doanh nghiệp mới nhất

1. Khấu trừ thuế TNCN

Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của đối tượng nộp thuế trước khi trả thu nhập.

1.1. Các loại thu nhập phải khấu trừ:

a. Thu nhập của cá nhân không cư trú, bao gồm cả trường hợp không hiện diện tại Việt Nam. lớp kế toán tổng hợp

b. Thu nhập của cá nhân cư trú:

- Thu nhập từ tiền lương, tiền công;

- Thu nhập từ đầu tư vốn;

- Thu nhập từ chuyển nhượng vốn, chuyển nhượng chứng khoán;

- Thu nhập từ các hình thức trúng thưởng;

- Thu nhập từ bản quyền;

- Thu nhập từ nhượng quyền thương mại. học quản lý nhân sự

1.2 Khấu trừ thuế TNCN:

1.2.1 Thu nhập từ tiền lương, tiền công

Việc khấu trừ đối với thu nhập từ tiền lương, tiền công được thực hiện hàng tháng. Cơ quan trả thu nhập căn cứ vào tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công thực trả cho người lao động, thực hiện tạm giảm trừ gia cảnh cho đối tượng nộp thuế, người phụ thuộc theo đăng ký của đối tượng nộp thuế. Trên cơ sở thu nhập còn lại và biểu thuế luỹ tiến từng phần, cơ quan trả tính thuế và khấu trừ số thuế đã tính để nộp ngân sách nhà nước.

1.2.2 Khấu trừ thuế đối với thu nhập từ đầu tư vốn tự học kế toán thuế

Trước mỗi lần trả lợi tức, cổ tức cho cá nhân đầu tư vốn, các tổ chức có trách nhiệm khấu trừ thuế thu nhập cá nhân. Số thuế khấu trừ được xác định bằng lợi tức, cổ tức mỗi lần trả nhân (x) với thuế suất 5% .

1.2.3. Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân thực hiện các dịch vụ mà không ký hợp đồng lao động như tiền nhuận bút; tiền dịch sách; tiền giảng dạy; tiền tham gia các Hiệp hội, Hội đồng quản trị, Hội đồng thành viên, Ban quản lý; tiền thực hiện các dịch vụ khoa học kỹ thuật; dịch vụ văn hoá; thể dục thể thao; các dịch vụ tư vấn thiết kế xây dựng, dịch vụ pháp lý có tổng mức trả thu nhập từ 500.000 đồng/lần trở lên thì phải khấu trừ thuế trước khi trả cho cá nhân theo hướng dẫn sau: khóa học logistics

- Khấu trừ 10% trên thu nhập áp dụng đối với các cá nhân đã có mã số thuế.

- Khấu trừ 20% trên thu nhập áp dụng đối với các cá nhân không có mã số thuế.

Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn trên phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Cơ quan thuế có trách nhiệm cung cấp cho tổ chức, cá nhân trả thu nhập chứng từ khấu trừ thuế theo đơn đề nghị.

2. Khai thuế

Các tổ chức, cá nhân trả thu nhập thuộc diện chịu thuế thu nhập cá nhân và cá nhân có thu nhập thuộc diện chịu thuế thu nhập cá nhân thực hiện khai thuế như sau:Học kế toán thực hành ở đâu tốt nhất tại TP HCM và Hà Nội

Khai thuế đối với tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế.

Khai thuế tháng: đối với thu nhập từ kinh doanh, từ tiền lương, tiền công. Thời hạn nộp tờ khai thuế tháng chậm nhất là ngày 20 của tháng sau.

Trường hợp hàng tháng tổ chức, cá nhân trả thu nhập có tổng số thuế thu nhập cá nhân đã khấu trừ theo từng loại tờ khai thấp hơn 5 triệu đồng thì tổ chức, cá nhân trả thu nhập được khai, nộp tờ khai thuế theo quý. Thời hạn nộp tờ khai thuế theo quý chậm nhất là ngày 30 của tháng đầu quý sau.

Xem thêm bài viết: Thuế thu nhập doanh nghiệp từ chuyển nhượng bất động sản

3. Khai quyết toán thuế

Các tổ chức, cá nhân trả các khoản thu nhập phải khấu trừ thuế không phân biệt có phát sinh khấu trừ thuế hay không có khấu trừ thuế, có trách nhiệm khai quyết toán thuế thu nhập cá nhân. Hồ sơ khai quyết toán thuế bao gồm:

- Tờ khai quyết toán thuế thu nhập cá nhân theo mẫu số 05/KK-TNCN

Bảng kê thu nhập từ tiền lương, tiền công trả cho cá nhân có ký hợp đồng lao động theo mẫu số 05A/BK-TNCN, không phân biệt thu nhập đã đến mức phải nộp thuế hay chưa phải nộp thuế. Học kế toán ở đâu tốt

+ Bảng kê thu nhập từ tiền lương, tiền công trả cho cá nhân không ký hợp đồng lao động theo mẫu số 05B/BK-TNCN.

- Trường hợp phát sinh khấu trừ thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn, chuyển nhượng chứng khoán, bản quyền, nhượng quyền thương mại, trúng thưởng, phải lập tờ khai quyết toán thuế thu nhập cá nhân theo mẫu số 06/KK-TNCN và các bảng kê chi tiết kèm theo tờ khai quyết toán ban hành kèm theo. Cụ thể:

- Bảng kê chi tiết theo mẫu số 06A/BK-TNCN áp dụng đối với thu nhập từ đầu tư vốn.

- Bảng kê chi tiết theo mẫu số 06B/BK-TNCN áp dụng đối với thu nhập từ chuyển nhượng chứng khoán.

- Bảng kê chi tiết theo mẫu số 06C/BK-TNCN áp dụng đối với thu nhập từ bản quyền, nhượng quyền thương mại.

- Bảng kê chi tiết theo mẫu số 06D/BK-TNCN áp dụng đối với thu nhập từ trúng thưởng.

b) Thời hạn nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ chín mươi, kể từ ngày kết thúc năm dương lịch.

4. Hoàn thuế

Cá nhân được hoàn thuế trong các trường hợp sau:

- Số tiền thuế thu nhập cá nhân đã nộp lớn hơn số thuế phải nộp trong kỳ tính thuế.

- Cá nhân đã nộp thuế thu nhập cá nhân nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế.

- Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Việc hoàn thuế thu nhập cá nhân chỉ áp dụng đối với những cá nhân đã đăng ký thuế và có mã số thuế.

>>> Bài viết tham khảo: Cảnh báo lừa đảo ở các trung tâm kế toán

>>> Có thể bạn quan tâm: Học xuất nhập khẩu