Cách quản trị hồ sơ khi quyết toán thuế với cơ quan thuế

Đối với kế toán, thời điểm quyết toán thuế đối với cơ quan thuế là giai đoạn cuối để kê khai toàn bộ quá trình công việc cùa mình và cũng là giai đoạn khó khăn nhất. Tuy nhiên, thay vì lo lắng, trăn trở, các kế toán nên chuẩn bị thật kĩ càng các hồ sơ và lên tinh thần thép để giải quyết các vấn đề liên quan đến báo cáo của của doanh nghiệp.

Trong công tác chuẩn bị hồ sơ, các kế toán cần lưu ý về các hồ sơ sau:

>>> Xem thêm: Cách tính giá thành sản phẩm theo phương pháp định mức.

1. Hồ sơ liên quan đến báo cáo thuế.

Đến kỳ báo cáo, mỗi báo cáo thường đi kèm các chứng từ có liên quan. Báo cáo hàng kỳ bao gồm: Tờ khai kê thuế GTGT hàng tháng, Báo cáo tình hình sử dụng hóa đơn, Xuất Nhập Khẩu, Môn Bài, Tiêu thụ đặc Biệt, tờ khai quyết toán thuế thu nhập doanh nghiệp. hoc ke toan thuc hanh

Trước khi nộp các báo cáo thuế cho cơ quan thuế cần kiểm tra về kết cấu, hình thức tiêu chuẩn phù hợp với quy định pháp luật. Nếu có sai sót cần làm các báo cáo điều chỉnh, bổ sung. Khi chỉnh lý nhiều lần, cần đảm bảo kết quả nộp cho cơ quan thuế là báo cáo cuối cùng hoàn chỉnh và chính xác nhất. Một khi doanh nghiệp nộp báo cáo và cơ quan Thuế đưa ra quyết định và công bố thanh tra, kiểm tra tại trụ sở NNT thì không còn khả năng hay thay đổi gì nữa. Do đó, khi kiểm tra, rà soát các kế toán cần xác định chính xác các báo cáo sau:

1.1. Với thuế GTGT: học kế toán thực hành

Khi nộp tờ kê khai thuế hàng tháng cần sắp xếp theo thứ tự 12 tháng/năm và đối chiếu sổ 1331 của năm đó với số liệu trên tờ khai thuế. Nếu có các chênh lệch số liệu thì lập hồ sơ giải trình cho chênh lệch đó theo File word để tránh lúng túng khi Cơ quan thuế làm việc và phát hiện sai phạm. học kế toán sản xuất

Đối với các hóa đơn GTGT trên 20 triệu, cần xác định điều kiện khấu trừ thuế TNDN theo quy định pháp luật (căn cứ theo thông tư 200) như:

- Chuyển khoản học nghiệp vụ kế toán

- UNC thanh toán

- Biên bản cấn trừ công nợ (Nếu không thanh toán với ngân hàng mà cấn trừ công nợ với nhà cung cấp).

Lưu ý:

- Chỉ kê khai thuế khi có hóa đơn gốc hoặc giấy nộp thuế gốc.

- Sau quá trình kế khai và nộp báo cáo thuế, cần kết xuất các tờ khai và lưu lại để sử dụng khi quyết toán thuế. Học kế toán ở đâu tốt tphcm

- Lập file mềm để theo dõi trực tiếp qua ngân hàng và lập một file excel theo 12 tháng diễn giải các biểu mẫu theo hỗ trợ kê khai để dễ diễn giải với Cơ quan thuế và làm căn cứ đối chiếu khi cần. Mã nhà cung cấp tại hai file này là như nhau để dễ ra soát và chỉnh lý.

1.2. Với tờ khai quyết toán thuế TNDN

Đối chiếu mục doanh thu/ chi phí trên tờ khai thuế với sổ sách kế toán sao cho phù hợp. Nếu có chênh lệch về lợi nhuận kế toán và lợi nhuận thuế thì phải giải trình theo file word để tiện sử dụng.

Đối với khoản mục chi phí cần phân loại các chi phí theo Luật thuế để tránh các chi phí có rủi ro cao.

1.3. Với tờ khai quyết toán thuế TNCN

Trong danh mục Thu nhập chịu thuế, cần đối chiếu số liệu trên bảng lương khớp với số liệu trên tài khoản Thuế TNCN như: Thông tin cá nhân, thông tin về hợp đồng lao động làm căn cứ tính thu nhập, phụ cấp, trợ cấp, lương thưởng với người lao động. Các khoản mục này phải cụ thể theo từng cá nhân người lao động.

1.4 Với thuế Xuất nhập khẩu

Nếu có Thuế GTGT nhập khẩu, các kế toán cần kiểm tra hồ sơ nhập khẩu, tờ khai hải quan, lệnh chuyển tiền và chứng từ nộp thuế GTGT nhập khẩu, biên lai thuế GTGT, Chứng từ nộp thuế GTGT nhập khẩu.

Lưu ý:

- Kê khai hàng nhập khẩu phải căn cứ theo giấy nộp tiền chứ không phải tờ khai của hải quan.

1.5 Với thuế tiêu thụ đặc biệt

Thuế này thường là các cơ sở sản xuất mặt hàng chịu thuế tiêu thụ đặc biệt hoặc nhập khẩu các mặt hàng chịu thuế TTĐB.

2. Về sổ sách kế toán

Lập bảng cân đối phát sinh tài khoản theo từng năm để căn cứ vào đó kiểm tra sổ sách phù hợp với BCDPSTK.

Với những sổ có chi tiết đối tượng thì phải in chi tiết, ngoài in sổ cái.

Sổ chi tiết TK 112 : Nếu có nhiều TK ngân hàng mở nhiều NH khác nhau.

Sổ chi tiết TK 131 / 331 : Chi tiết từng đối tượng phải thu / phải trả

Sổ chi tiết 138 / 338 : Chi tiết từng đối tượng phải thu / phải trả khác (nếu có)

Sổ chi tiết 141 : Chi tiết từng đối tượng ứng cá nhân

Sổ chi tiết 154 : 1541/1542/1543... (nếu có)

Sổ chi tiết 333 : 33311 / 3334/3335/3338..

Đối với các danh mục thuế cần chuẩn bị sổ sách liên quan.

2.1 Với thuế GTGT

Các chứng từ, hóa đơn liên quan đến thuế GTGT.

Lưu ý: Hóa đơn cần phải hợp lý, hợp pháp, hợp lệ.

2.2 Với thuế TNDN

Các sổ sách kế toán liên quan đến thuế thu nhập doanh nghiệp, bao gồm:

- Các chứng từ được photo đi kèm với phiếu chi, phiếu thu, phiếu nhập, phiếu xuất, phiếu kế toán.

- Bảng tính giá thành dịch vụ, hàng hóa gia công sản xuất

- Hợp đồng mua bán

- Hồ sơ tài sản cố định

- Hồ sơ ngân hàng

- Các quyết định lương, quyết định khấu hao, quyết định thôi khấu hao

- Bảng tính khấu hao, bảng phân bổ chi phí, bảng phân bổ doanh thu

- Biên bản hủy hàng hỏng, biên bản kiêm kê kho, biên bản kiểm kê quỹ, nghiệm thu khối lượng công việc hoàn thành...

- Tờ trình về các công việc, kế hoạch chi tiêu năm…

- Đối chiếu công nợ, xác nhận số dư ngân hàng, các quyết định xử lý công nợ, công văn đòi nợ từng lần

- Hồ sơ pháp lý công ty.

2.3 Với thuế TNCN

Trong đó, hồ sơ cần chuẩn bị bao gồm:

- Hợp đồng lao động (để xem xét việc trả lương Gross hay là lương Net )

- Bảng lương và các chứng từ thanh toán lương kèm sẵn một file excel tổng hợp loại thuế

- Thẻ lương nhân viên

- Các biên lai khấu trừ thuế cho các lao động không ký hợp đồng

- Các chứng từ liên quan đến đăng ký giảm trừ gia cảnh, giấy chứng nhận người phụ thuộc không có thu nhập, các bản sao giấy khai sinh. . .

- Bản sao công chứng hộ chiếu, visa của các cá nhân người nước ngoài.

- Các ủy quyền quyết toán thuế của các lao động quyết toán thuế tại doanh nghiệp.

- Các giấy tờ khác liên quan.

2.4 Với thuế Xuất nhập khẩu

Sổ sách kế toán liên quan đến thuế xuất nhập khẩu bao gồm:

- Các hợp đồng bao gồm cả Tiếng Anh và tiếng Việt, các hợp đồng có công chứng (nêu có).

- Hồ sơ tài liệu liên quan đến các mặt hàng xuất nhập khẩu như: CO, Quanlity,. . .

- Tờ khai nhập khẩu, xuất khẩu.

- Chứng từ nộp thuế

- Chứng từ chuyển tiền qua ngân hàng (photo).

- Các tài liệu khác có liên quan.

2.5 Với thuế tiêu thụ đặc biệt

Sổ sách kế toán liên quan đến thuế tiêu thụ đặc biệt bao gồm:

- Các giấy tờ chứng minh thuế TTĐB đã nộp ở khâu trước để khấu trừ ở khâu tại doanh nghiệp đối với đơn vị sản xuất mặt hàng chịu thuế

- Các tờ khai nộp thuế, biên lai nộp thuế ở khâu nhập khẩu và bán hàng trong nước

- Tổng hợp doanh số hàng hóa tiêu thụ đặc biệt bán ra

- Các giấy tờ tài liệu khác có liên quan.

Một số lưu ý đối với các sổ sách kế toán:

- Đối chiếu các khoản phải thu, phải trả trên sổ sách so với hóa đơn mua vào/bán ra. Số dư cuối năm, làm biên bản xác nhận công nợ.

- Kiểm tra sổ 112 với số phụ ngân hàng, số dư cuối năm khớp với số dư cuối năm trên sổ phụ ngân hàng.

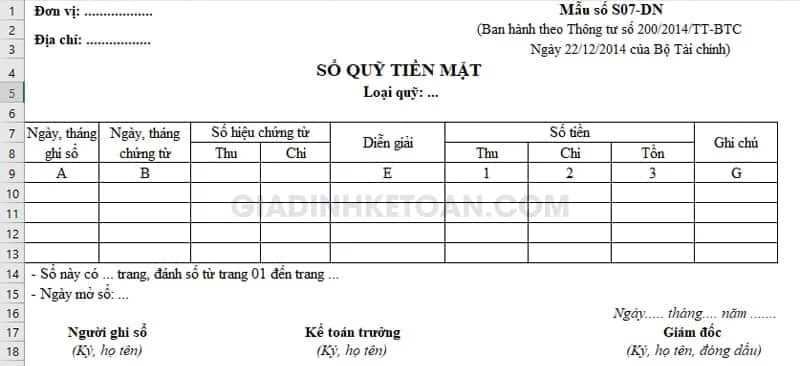

- Rà soát để không âm quỹ tiền mặt, kho xuất nhập tồn.

- Đối chiếu sổ chi tiết 333 với chứng từ nộp thuế mà doanh nghiệp đang lưu giữ.

- Kiểm tra sổ sách của các khoản chi phí : TK đầu 6, đầu 8.

- Kiểm tra các chi phí tính giá thành căn cứ theo mức định mức quy định của Pháp luật.

- Kiểm tra chi phí khấu hao tài sản / hồ sơ tài sản.

Chúc các kế toán thành công!

>>>Bài viết quan tâm: Cảnh báo các trung tâm kế toán lừa đảo